事件概述:2020年4月17日晚间,公司发布2019年年度报告。公司2019年全年实现营业收入47.85亿元,同比-12.72%;全年实现归属于上市公司股东的净利润1.01亿元,同比-74.88%;扣非后归属于上市公司股东的净利润0.78亿元,同比-79.43%。2019年年报业绩基本处于公司前期公布的《2019年年度业绩预减公告》的中位数。

受2019年汽车行业产销量继续下滑的影响,公司全年整车运输量同比-6.13%,但低于全国汽车销量同比-8.2%的下滑幅度,所以,公司整车运输市占率相比2018年逆势提升。2019年我国汽车行业完成产量2572.1万辆,同比-7.5%(2018年全国汽车产量增速为-4.2%);2019年我国汽车行业完成销量2576.9万辆,同比-8.2%(2018年全国汽车销量增速为-2.8%)。其中,2019年我国乘用车产量2134.18万辆,同比-9.14%;2019年我国乘用车销量2143.29万辆,同比-9.46%。受汽车行业产销量连续下滑的影响,公司全年的整车运输业务也出现了下滑。2019年公司主营业务整车运输300.83万台,同比-6.13%。其中乘用车运输288万台,同比-6.16%;商用车运输12.83万台,同比-5.45%。

我们按照“公司全年乘用车发运量/当年全国乘用车销售量”测算公司的市场占有率,经我们测算,公司2019年乘用车整车运输的市场占有率约为13.4%,相比2018年上升0.4个百分点。

历经行业第二年阵痛期,公司2019年全年实现毛利率10.6%,相较2018年全年下降3个百分点。我们判断,收入规模下降、固定成本上升是毛利率下降的主要原因。根据公司披露的2019年现金流量表,公司2019年全年“支付给职工以及为职工支付的现金”为2.94亿元,同比+22.0%。因此,我们判断公司2019年人工成本有所上升。公司在2017年、2018年先后共计购买了2456台中置轴轿运车,增加自有承运车辆的投入;同时,公司2019年购置各类固定资产以及“船舶建造”等项目转固,致公司2019年固定资产增加约1.4亿元。公司固定资产的增加将增加公司的长期竞争力,但也导致了公司折旧成本上升,2019年公司固定资产计提折旧1.6亿元,同比+33.6%。因此,我们判断,收入规模下降、人工以及折旧等固定成本上升是公司2019年毛利率下降的主要原因。

多式联运战略布局继续加码,水运发运量占比继续提升,未来成本结构有望得到改善。2019年,公司投入运营海船1艘、江船2艘,截至目前公司累计水运可调度滚装船9艘;公司新增一汽红旗(大连-上海)、一汽矫车(大连-宁波)、一汽大众(重庆-芜湖)、五菱汽车(青岛-宁波)、吉利汽车(宁波-天津)以及比亚迪(广州-烟台)等多式联运项目,水运发运量达到了74.44万台,占全年发运量的24.74%,同比+16.48%。水运发运量占比持续提升,相较2018年上升4.74个百分点。

汽车消费刺激政策加码,未来汽车行业景气度有望触底回升,公司在软硬件的逆市持续投入有望迎来收获期。2020年3月31日,国务院常务会议确定三大举措促进汽车消费:一是将新能源汽车购置补贴和免征购置税政策延长2年;二是中央财政采取以奖代补,支持京津冀等重点地区淘汰国三及以下排放标准柴油货车;三是对二手车经销企业销售旧车,从今年5月1日至2023年底减按销售额0.5%征收增值税。我们认为,这些政策将在一定程度上拉动国内汽车的销量,未来汽车行业景气度有望触底回升,公司在软硬件的逆市持续投入有望迎来收获期。

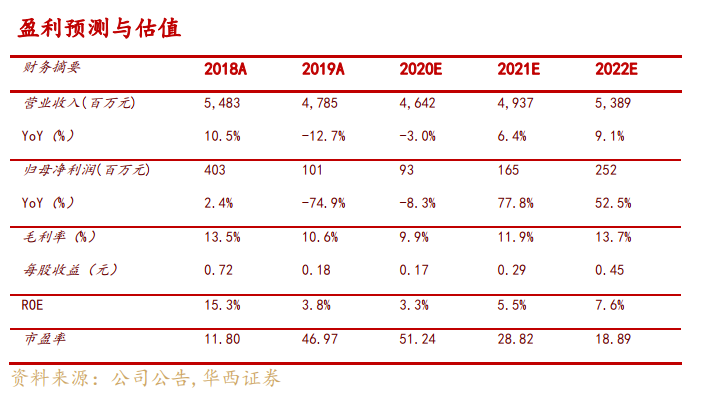

投资建议:预计公司2020-22年的EPS分别约为0.17/0.29/0.45元,维持“买入”评级。受新冠疫情的影响,我们预计公司2020年一季度的汽车发运量会有所下滑,但特殊时期高速公路免费政策的推行以及原油价格的下跌会客观降低公司的成本,同时随着新冠疫情的控制以及汽车消费刺激政策的落地,我们认为汽车市场会迎来触底回升。我们根据公司2019年报披露的数据以及我们对公司未来汽车发运量的判断,我们对公司2020年、2021年营业收入以及归属于上市公司股东的净利润的预测进行了调整。我们将预测的2020/2021年的营业收入由原来的53亿元/56亿元分别调整为46亿元/49亿元,预计公司2020-22年营业收入分别约为46亿元/49亿元/54亿元。我们将预测的2020/2021年的归属于上市公司股东的净利润由原来的1.5亿元/2.1亿元分别调整为0.9亿元/1.7亿元,预计公司2020-22年归属于上市公司股东的净利润分别约为0.9亿元/1.7亿元/2.5亿元,对应的2020-22年的EPS分别约为0.17元/0.29元/0.45元,按照2020年4月17日股票8.49元/股的收盘价,对应的PE分别为51/29/19倍,维持“买入”评级。

风险提示

宏观经济下行影响车市;控股子公司哈欧国际无法及时收到政府补助的风险;新冠疫情发展超预期的可能。