2月2日市场指数早盘探底回升,午后再度冲高回落,截至收盘,上证综指勉强收红,微涨了0.02%,深证成指下跌0.22%,创业板指下跌0.44%。盘面上来看,芯片板块2月2日涨幅居前,白酒、医药板块均逆势走强;证券板块受注册制利好落地的影响,高开后一路回落,新能源板块2月2日表现也较为低迷。

量能方面,2月2日两市成交金额再度突破万亿。北向资金方面,2月2日小幅净流入26.93亿元,其中沪股通流入10.11亿元,深股通流入16.82亿元,已是连续17个交易日持续净流入,今年以来累计净流入金额超1500亿元。

近期北向资金流入流出情况,数据来自于WIND

2月2日医药板块先跌后涨,逆势走强,截至收盘,创新药沪深港ETF上涨1.72%,医疗ETF上涨0.73%,疫苗ETF上涨0.7%,生物医药ETF上涨0.38%。

数据来源:WIND

东方证券表示,1月18日,国家有关部门正式公布2022年国家医保药品目录调整结果:药品谈判总体成功率达到82.3%,近三年来不断提升。此外,江苏率先出台《关于推动经济运行率先整体好转的若干政策措施》,对创新药械研发进行资金等方面的支持,创新领航值得期待。

整体来看,一方面,在近年医保政策常态化之下,市场对于带量采购的边际反应越来越钝化,同时防控政策优化之后正常的就医买药需求逐步得到了释放,过去几年压制医药板块的主要利空因素都逐步褪去。另一方面,相关政策逐步出台鼓励创新,促使药品相关产业链的信心回暖,化药、生物药以及CXO相关行业受益明显;与此同时,国内药企积极推动国产创新药进入医保,将加速品种商业化进程,带来较大放量预期。

从估值来看,经过超2年的长时间调整,目前医药板块的估值已经处于历史底部区域,投资的安全边际较高。从市场表现上来看,经过长时间调整之后,自去年四季度起医药板块触底反弹,一改之前单边下行的行情,市场表现正逐步企稳。后续可继续关注创新药沪深港ETF(517110)、医疗ETF(159828)、生物医药ETF(512290)、疫苗ETF(159643)等相关标的。(详见(《梁杏:为什么2023年看好医药多于食品?医药更看好生物医药创新药》)

海外方面,美国2月议息会议加息25BP符合市场预期,市场信心因此受到提振,美股收涨,道指、纳指和标普500分别收涨0.02%、2.0%和1.1%,VIX恐慌指数降至17.8,伦敦金现货价格一度涨超1955美元/盎司。纳指ETF(513100)上涨1.77%,标普500ETF(159612)上涨1.17%。

数据来源:WIND

FOMC官员投票将联邦基金利率目标区间上调25bp,至4.5%-4.75%符合预期,由于近期美国股债呈现明显反弹格局,此前市场预计相关人员将维持鹰派论调打压金融环境;然而发布会上相关人员虽然维持年内不转向和抗CPI数据未结束的态度,但在金融条件(暗示对市场近期反弹不反感)、CPI数据回落趋势(承认反CPI数据趋势,若CPI数据下行超预期,将调整货币政策)、软着陆预期(不需要显著的经济下行和失业率抬升即可实现2%的CPI数据目标)方面有明显积极的表态,市场解读偏鸽。Fed Watch数据显示,3月美国继续加息25bp的概率85.6%,5月加息25bp和不加息的概率分别是34.5%和56.9%。

宏观经济方面,此前公布的 PCE物价指数、PPI等数据显示出CPI数据持续放缓,但人均收入总值分项数据、不及预期的12月零售销售数据或反映出内需有所走弱,PMI有所回升但仍位于荣枯线之下;整体来看,当前CPI数据压力暂缓但仍具有衰退风险,海外流动性有望走向宽松,但转向降息时点仍需等待。后市“临近尾声”的预期是市场定价的主线索,美股的投资机会或在货币政策边际转向之时到来。

资产配置的角度,美国加息的预期或已充分反映在定价中,即加息带来的负面影响已经不会太大,对此前因加息受压制的大宗商品或构成一定利好。全球经济衰退的总体趋势、全球金融机构加购黄金、黄金中长期仍有望具备进一步上行动能,但风险在于短期上升较快可能有调整波动风险;铜的供需格局中期看偏紧,但节前复苏预期已有所交易,需要等待中国经济复苏的实际信号,短期或维持震荡,可继续观察。感兴趣的投资者可继续关注黄金基金ETF(518800)、有色60ETF(159881)及矿业ETF(561330)。(详见《徐成城:经济复苏+加息预期放缓,矿业板块有望迎来修复?》)

海外流动性走向宽松对港股也构成一定利好。2月2日港股反弹,游戏、医药、科技板块尤为亮眼,游戏沪港深ETF(517500)涨2.29%,港股科技ETF(513020)涨1.02%。

数据来源:WIND

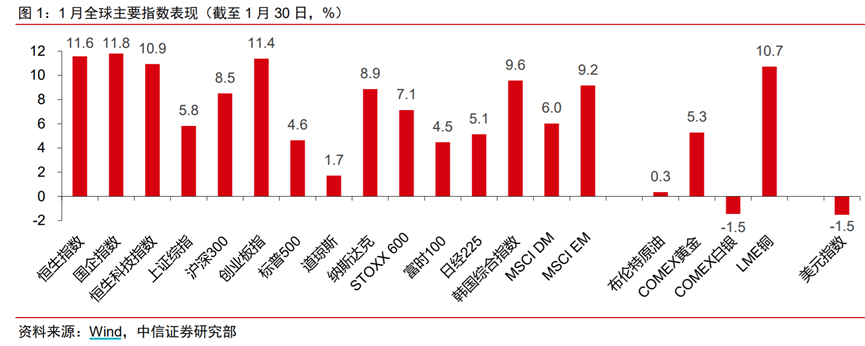

今年·1月国内基本面复苏超预期叠加海外加息预期下调带动外资持续流入港股市场,港股领涨全球主要市场,其中以互联网、汽车、生物医药为代表的成长板块涨幅居前。国内外多重拐点出现显著提振投资者情绪的背景下,资金对港股关注度也有所提升;根据中信证券统计,2022年Q4沪深港通类基金管理规模有所上升,录得31601亿元,环比上升2.6%。虽然节后有所调整,但随着美国加息的实质性放缓、全球流动性预期改善,未来消费复苏、盈利修复预期下,互联网成长领域+医药、游戏、地产等大消费领域等驱动下,港股或仍有一定的上涨空间,可关注港股科技ETF(513020),但短期需警惕近期估值抬升较快带来的调整波动风险。

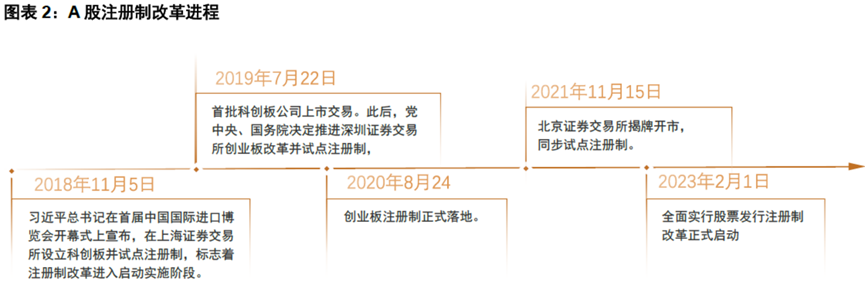

经过4年的试点,注册制相关制度与规则经受住了市场考验,已经卓有成效,为资本市场打开增量空间。根据中金研究所统计,截至2023年1月底,A股市场通过注册制上市的企业共1004家,总市值达9.6万亿元,占A股整体比例分别为19.8%/10.5%。其中,科创板/创业板/北交所通过注册制上市的企业分别有504/413/87家,市值分别为6.8/2.8/0.09万亿元。

数据来源:中金公司研究所

本次注册制改革全面覆盖沪深交易所主板、新三板基础层和创新层以及已实行注册制的科创板、创业板和北交所;制度安排包括发行承销、交易、退市等各项基础制度。对资本市场的影响主要体现在优化上市条件(主板取消最近一期末不存在未弥补亏损、无形资产占净资产的比例限制等要求;设置 “持续盈利”“预计市值+收入+现金流”“预计市值+收入”等多套多元包容的上市指标)、改进主板交易制度(一是新股上市前5个交易日不设涨跌幅限制;二是优化盘中临时停牌制度;三是新股上市首日即可纳入融资融券标的,优化转融通机制,扩大融券券源范围)、优化审核机制(相关部门与交易所审核注册机制更加明晰)。此外还突出主板定位突出大盘蓝筹特色,多层次资本市场体系将更加清晰。

全面注册制改革的加速推进有望使得权益市场快速扩容,长期来看,为居民资产配置提供更多选择,居民资产有望持续向权益市场转移;证券公司的投行、信用、经纪等业务有望直接受益,支撑行业估值中枢上移。当前行业估值处在历史较低位,后续在资本市场改革政策红利下,证券板块或有一定的估值修复动力。海外流动性充裕、国内经济复苏较快、政策扶植的背景下,市场交投情绪有望进一步回暖,感兴趣的小伙伴们可继续关注证券ETF(512880)。

数据来源:WIND

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。