事件概述:根据中国神华2月23日晚间公告,公司旗下胜利一号露天矿生产能力核增方案获得国家煤炭安监局批复(文号:煤安监司函办〔2020〕15号),同意该煤矿生产能力由2,000万吨/年核增至2,800万吨/年(煤矿公告生产能力以原煤计算),产能核增40%。

胜利一号露天矿位于锡林郭勒,以褐煤为主,以吨煤净利90元测算,预计核增产能边际增加归母净利润约4亿元,约占当前归母净利润的1%。

胜利一号露天矿位于锡林郭勒盟,从2000万吨/年核增至2800万吨/年,边际核增800万吨/年,占当前近3亿吨产量的2-3%。

根据Wind数据,2019年锡林郭勒盟3200大卡与3600大卡褐煤的含税均价分别为186、228元/吨,平均不含税单价183元/吨(2018年为178元/吨),我们以180元/吨作为价格测算,以单井规模相近且同为大型机械化露天矿的露天煤业(002128.SZ)的完全成本约90元/吨作为成本测算,预计吨煤净利约90元。

该矿井为神华北电胜利能源有限公司下属矿,神华持股比例约63%,子公司所得税率15%。考虑产能边际增量、吨煤净利、所得税率和少数股东权益,预计本次核增边际增加公司归母净利润约4亿元,占当前归母净利润的约1%。

从2020年1月的经营数据来看,公司产量已基本恢复正常,且基本未受疫情影响,去年下半年公司产量受到证照续办等因素的影响已基本消除。

根据神华2020年1月主要运营数据公告,公司1月商品煤产量24.1百万吨,同比+14.2%。2019年8月开始,由于胜利一号矿的采矿用地审批、万利一矿的接续资源采矿证件,以及部分矿井的开采地质条件变化,去年8-11月的月平均产量仅22.2百万吨,较正常的24-25百万吨的月均产量下降约10%。2019年12月产量恢复至24.2百万吨,2020年1月的数据亦显示,随着证照和审批的办理,公司的产量已基本恢复正常。

同时,今年1月商品煤产量环比去年12月基本持平,反映公司由于保供,基本未受疫情和春节的影响,这在煤炭企业中尤为难得。

从2020年2月中国神华的长协价格来看,年度长协从542元/吨略升至543元/吨,月度长协从555元/吨略升至562元/吨,基本在稳定的价格运行。

疫情对公司业绩的影响,主要反映在由于公司的铁路沿线其他企业煤矿受疫情影响产量下降,外购煤数量略有下降,导致公司的煤炭销售量略受影响,考虑外购煤的吨煤利润大幅低于自产煤,外购煤量对公司的业绩影响较小。

2020年1月,公司销售商品煤27.1百万吨,同比+4.2%(2019年1月受到矿难和结算影响基数偏低),较月度平均约37百万吨下降约1/4。由于销售量受到结算时点的影响,我们从运输量来判断疫情的影响更为准确。公司1月自有铁路运输周转量和黄骅港装船量同比分别-4.8%/-4.7%,即使考虑去年1月基数较低(2019年1月同比前年-5%)的因素,今年1月的自有铁路周转率较正常水平下降10%以内,推测销量影响亦在10%以内。

在公司自身产量变化不大的情况下,主要由于公司的铁路沿线其他企业煤矿受疫情影响产量下降,外购煤数量略有下降,导致公司的煤炭销售量略受影响。考虑到外购煤的吨煤利润大幅低于自产煤,外购煤量对公司的业绩影响较小。

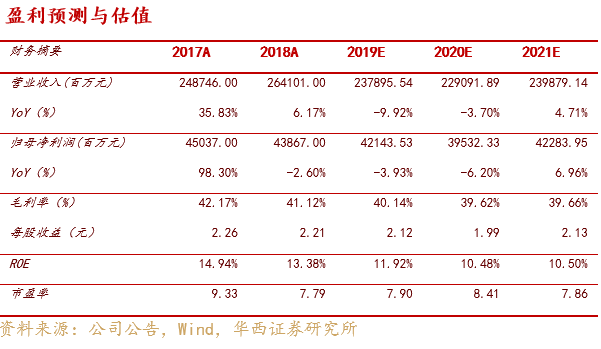

由于产能核增,上调公司2020-21年盈利预测至395/423亿元(仍基于煤价535元/吨的保守假设),上调目标价至25.56元,重申“买入”评级。

考虑产能核增,同时仍基于2020/21年港口长协和现货煤价均为秦港煤价535元/吨的保守假设,上调公司2019-21年盈利预测至421/395/423亿元(原预测为421/392/418亿元),对应EPS上升至2.12/1.99/2.13元/股(原预测为2.12/1.97/2.10元/股),根据公司 2020年2月21日收盘价16.74元/股,对应 PE 分别为8/8/8倍。

考虑到神华低成本优质资源的稀缺性,以及煤电运一体化布局构筑的高壁垒,我们维持首次覆盖及上篇报告中基于2021年业绩给12倍PE的估值方法,上调目标价至25.56元(原目标价25.20元),维持并重申“买入”评级。

风险提示

宏观经济系统性风险,疫情的负面影响超预期,进口煤政策变化,非煤能源超预期,集团整合对公司治理的影响。

华西证券交运煤炭研究团队:

丁一洪 执业编号:S1120519070001

首席分析师/上海财经大学法律硕士&南开大学金融学学士

曾任国泰君安证券研究所煤炭行业首席分析师,国泰君安证券研究所交通运输行业研究员,中国建设银行海南省分行信贷客户经理。

卓乃建 执业编号:S1120519100003

分析师/上海财经大学法律硕士

CPA,持有法律职业资格证书。先后在立信会计师事务所、安永华明会计师事务所、东方花旗证券、光大证券、太平洋证券从事审计、投行和研究工作,2019年7月加入华西证券。

洪奕昕 执业编号:S1120519080004

分析师,上海财经大学财务管理硕士

曾就职于申万宏源证券资产管理部、国泰君安证券研究所,任煤炭行业分析师。

李承鹏

分析师助理/英国Swansea University 工学硕士

曾就职于太平洋证券研究院,2019年7月加入华西证券。

注:文中报告节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《广西自贸区建设实施方案明确“四年翻一番”目标要求,推动打造北部湾港为西部省份共建共享的“西部港”》

报告发布日期:2020 年2月23日