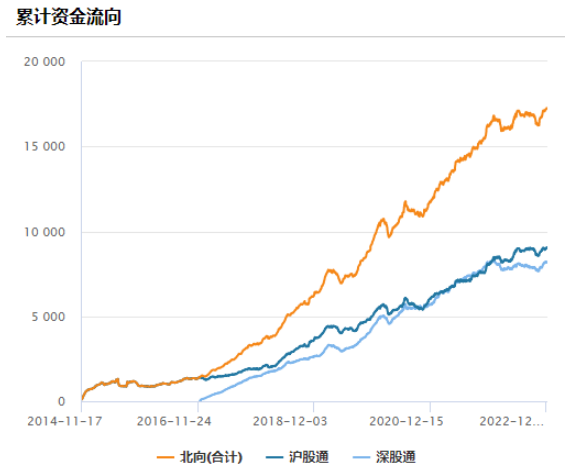

2022年最后一周,A股明显缩量,市场日均成交额从上周的6400亿元附近,进一步减至6300亿元左右,而2022全年日均成交额约9300亿元。但经历前期调整后,市场情绪有所回暖,上证指数周度收涨1.4%,全年收跌15.1%。北向资金最后一周净流入29亿元,全年净流入规模约900亿元,相比过去几年的净流入情况同样有所放缓。

数据来源:Wind

行业方面,国防军工、公用事业、美容护理等行业表现相对较好,房地产、建材、食品饮料等行业表现不佳;从全年的维度看,2022年仅煤炭、综合两个行业收益为正,电子、建筑材料、传媒等全年表现相对落后。

数据来源:Wind

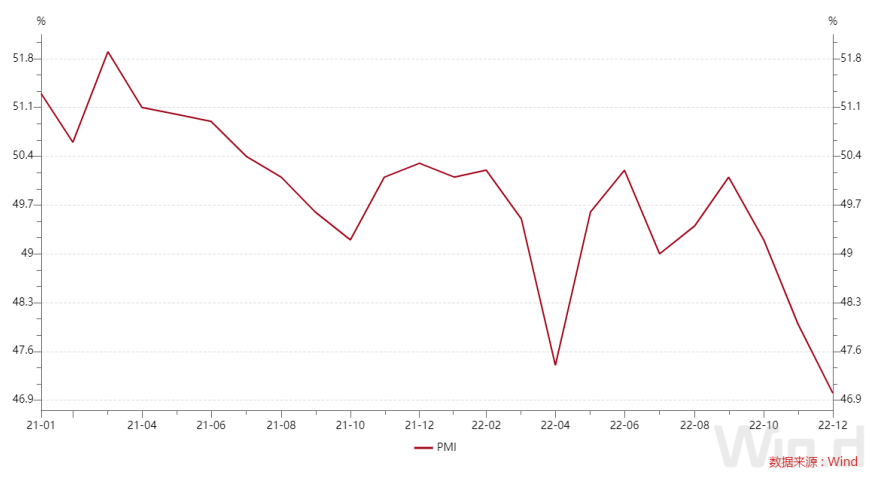

2022年的A股市场整体表现不好,主要指数普跌。元旦假期相关部门披露了12月制造业PMI为47.0%,比上月下降1.0个百分点,低于临界点。

数据来源:Wind

但随着国内公共卫生事件防控措施进一步优化,全国部分地区也正逐步渡过公共卫生事件峰值期,后续消费场景将会逐步修复。此外,重要会议相继召开,政策更加注重稳经济,有助于改善投资者对于经济基本面逐步企稳回升的预期。

海外方面,伴随着衰退的预期不断加强,CPI数据高位回落,美国可能会在今年二季度附近暂停加息,下半年至年末也有降息出现的可能性。而A股估值仍处于历史低位,成交金额、换手率等情绪指标重新回落到阶段性底部,2023年的行情或许可以偏积极看待,当前阶段也可能是较好的布局窗口期。

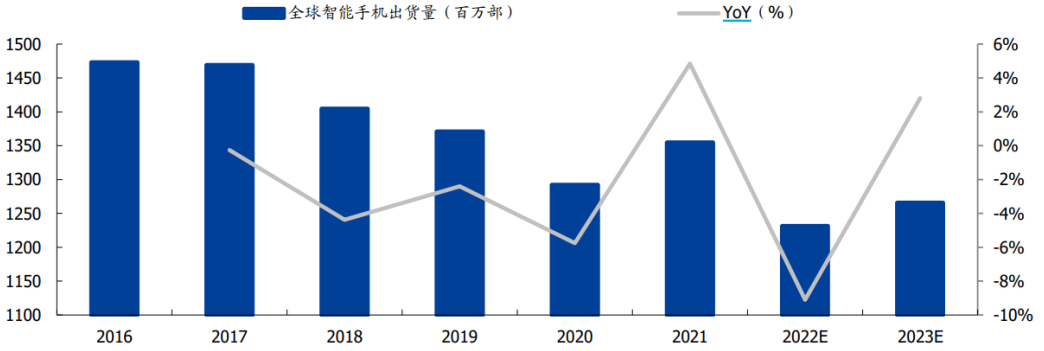

2022年电子行业领跌,且跌幅远超其它行业,海外加息的大背景下,手机等终端需求较差。根据IDC的预测数据,从年初预测全球智能手机出货量增长1.6%调整至年末的下降约9.1%,出货量总量下降约至12.2-12.4亿部左右。预计2023年随着公共卫生事件影响逐步减弱,及全球消费能力恢复,2023年智能手机出货量有望恢复同比增长。

数据来源:IDC,国盛证券

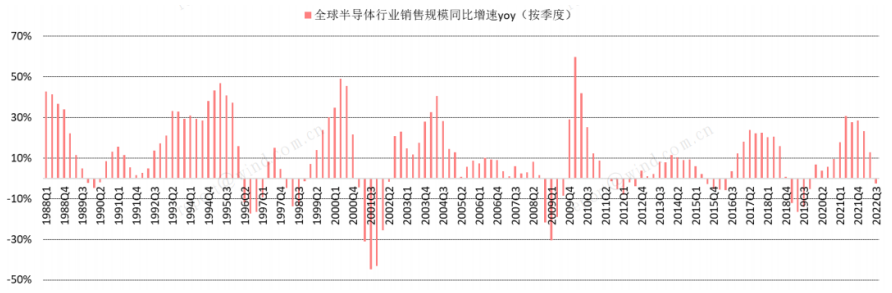

随着消费电子等领域终端需求疲软向上传导,全球芯片市场数据也持续减速。根据WSTS统计,2022年7月全球芯片销售金额同比增速转负,是2019年12月以来首次出现负增长,8-10月份同比增速分别为-4.8%/-2.5%/-6.8%。

从历史来看,全球芯片行业呈现较明显的周期性,根据WSTS的数据,1988-2022年全球芯片共出现8轮下行周期,平均持续时间在一年左右。本轮2022年三季度全球芯片行业销售规模同比减少,随着明年消费类产品企稳回升、新能源赛道景气延续贡献增量,全球芯片行业销售增速有望在下半年触底反弹,资本市场也可能会提前反应。

数据来源:WSTS,中信建投

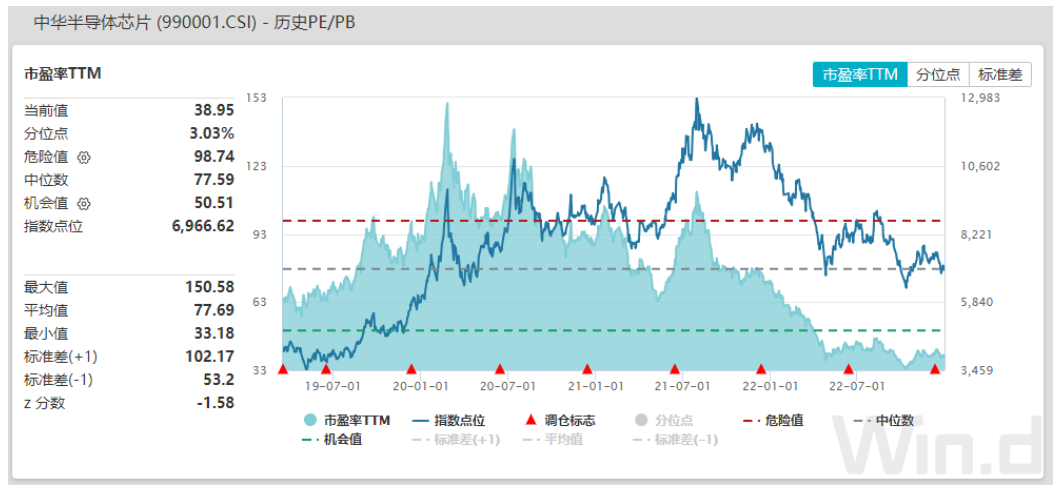

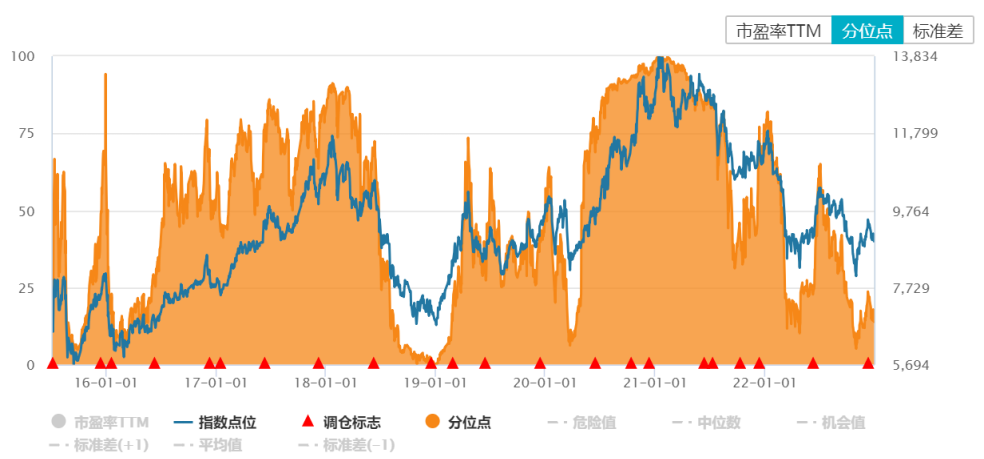

另外芯片行业还有国产替代的长逻辑。当前中华半导体芯片指数PE为38.95倍,位于历史3.03%分位,估值仍然较低,2023年可以关注芯片ETF(512760)、消电ETF(561310)等的反转机会。(详见《黄岳:芯片板块投资价值解析》)。

数据来源:Wind

2022年建材行业的下跌则主要是跟着房地产周期,政策持续调控下,房企与建材企业基本面逐步恶化。四季度随着各项稳地产政策密集出台,包括保融资、保交付、稳需求等,产业链目前进入政策修复阶段,未来有望逐渐看到地产数据修复,最后建材企业基本面也将随之修复。

2021年以来遭遇地产需求大幅下行、原材料上涨等影响,消费建材行业迎来至暗时刻,不过部分消费建材优质龙头收入表现,和经营质量明显好于同行,行业集中度提升带来的长逻辑也没有变化,竞争格局好的优质细分龙头长期成长逻辑也没变。目前除防水行业以外的原材料价格同比都已负增长,三季度开始行业毛利率也已经开始企稳改善。

伴随着地产风险的释放,2021年下半年至今浮法玻璃行业景气经历了从历史高点到行业亏损的过山车。展望2023年,需求升(保竣工)、供给缩(冷修增加)、成本降(纯碱燃料等),浮法玻璃景气有望改善向上。2021-2022年水泥需求持续大幅负增长,导致供需失衡水泥价格持续回落,未来稳地产和基建加码的政策有望带来明年需求回升。因此在经历充分调整后,建材ETF(159745)也有不错的配置价值。(详见《黄岳:地产政策发力,建材有望底部复苏?》)。

同样作为房地产后周期,家电板块和房地产也有密切的相关性。2022年,家电行业整体表现不佳,下跌20.79%,与沪深300指数的表现接近。具体来看,2022年内外销整体都比较疲软。内销方面,近些年房地产的销售数据都不好,受其影响,家电作为房地产的后周期同样表现不好。此外,过去几年家电面临原料成本上升的问题,家电行业无论是成本端,还是需求端都受到了影响。

目前整个家电板块的估值处于历史低位。参考中证全指家电指数,目前家电板块整体估值水平处于过去几年中最低的15%区间内。展望2023年,随着公共卫生事件政策的优化,最大程度上减少了对于实体经济的影响,后续整个家电行业也有望沿着消费复苏这条线有所表现。家电板块近期的表现更多的还是估值或者情绪上的修复,而非基本面的改善。在这样的情况下,如果近期能够确认一些基本面上数据的改变,那么家电行业可能会有比较不错的进一步修复的机会。

数据来源:Wind

家电板块中,白电的竞争格局比较好。白电与地产和公共卫生事件高度相关,当这两个因素有改善,白电就会有反弹的机会。相比白电,厨电与地产改善预期的关联更为紧密,其中部分细分品类例如集成灶、洗碗机的渗透率还比较低,除了受益于地产改善的系统性贝塔之外,还有望产生自身的阿尔法。此外,小家电与地产相关性较低,需求更多源自产品本身的驱动。

整个家电行业现在处于估值改善的时期,受益于房地产的改善,再叠加公共卫生事件政策的一些变化,使得未来预期会有好转。能否落实更大程度上还是要看房地产数据明年上半年能不能改善。当然,拉长时间来看,家电行业自身也能通过成本的下降、竞争格局的优化产生自己的阿尔法。可以关注家电ETF(159996)。(详见《徐成城:“扩大内需”政策红利来袭,家电板块是否有望复苏?》)。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。