7月末,多家券商相继公布债券融资预案。

2022年7月29日,(300059.SZ)公告称,子公司东方财富证券拟面向专业投资者非公开发行,发行规模不超过人民币120亿元(含120亿元),拟用于补充东方财富证券,调整和改善公司财务结构、偿还到期债务以及其他符合国家有关政策的用途。

随后于7月30日,(601881.SH/06881.HK)也表示,为进一步增强资本实力,促进,优化资产负债结构,巩固公司的和市场竞争力,中国银河拟申请发行规模合计不超过人民币150亿元(含150亿元)永续次级债券。

Choice统计显示,在经历了2022年上半年发债遇冷之后,进入7月,券商债券发行也出现回暖。

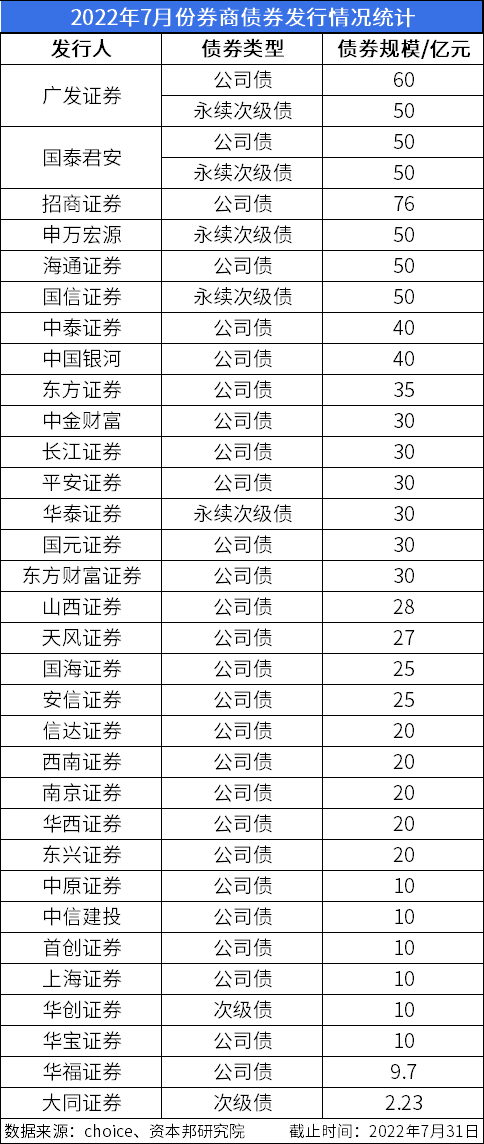

2022年7月1日至7月31日期间,证券公司共计发行47只公司债券,发行规模达到1007.93亿元,同比虽略低于去年同期63只1379.7亿元规模,但较2022年6月则已明显提升,发行数量和发行规模分别增长34.29%和47.57%。

具体来看,2022年7月份,47只公司债分别由32家券商发行完成,债券类型分别为普通公司债券(13只/规模合计765.7亿元)、二级债(2只/规模合计12.23亿元)和永续债(5只/规模合计230亿元)。

值得一提的是,虽然2022年7月券商发债总规模略低于去年同期,但从发债结构上,以永续债为代表的次级债发行规模则明显扩容。

2022年7月份,包括永续债和二级债在内的7家券商合计发行次级债券242.23亿元,规模较去年同期提升1.03倍。

其中,230亿元永续债的发行规模甚至较去年同期增长5.67倍。2021年7月份,仅一家发行永续债33亿元。

而今年七月,除发行了30亿元永续债外,其余四家券商永续债发债规模全部在50亿元,分别为、、和。

据了解,2020年5月份,监管部门对券商次级债发行管理进行重新修订,主要修订内容包括允许证券公司公开发行次级债券、证券公司发行减记债等纳入规定适用范畴、统一法规适用、增加上位法依据等。

而伴随此次修订放开了券商公开发行次级债渠道限制,券商融资渠道也得到进一步拓宽。Choice统计显示,2021年,证券公司发行次级债合计1438.53亿元,其中永续债683亿元。

而2022年前七个月,券商次级债发行规模已经达到1322.58亿元,其中永续债已发行678亿元,距离超过2021年已经近在咫尺。

分析,相比于其他债券品种,券商发行的长期次级债可按一定比例计入净资本,增强券商资本实力。

在次级债发行渠道放开背景下,证券公司可通过公开发行次级债补充资本,进一步发展公司自营、两融等重资本业务,有助于增强券商服务实体经济能力,提升全社会流动性供给。但同时,也要重视次级债渠道打开后的控制,防范系统性风险。