十倍股,指股票价格可以在一定的时间上涨超过10倍以上的股票,由投资大师彼得·林奇首创这一术语。

有意思的是,十倍股还有个专门的单词——Ten bagger

复盘过去A股数轮牛熊不难发现,当市场情绪陷入大面积悲观的“至暗时刻”,虽然指数级的牛市反转未必会马上开启,但一定会有一批未来的“超级明星股”被市场错误定价,站在2020年,回顾2018年大熊市,会知道当时的、、、、、 、 、等一众超级大白马遍地黄金却卖出白菜价。

那么,在局势风云变幻、波诡云谲的当下,如何才能在悲观情绪砸出来的下引线中寻找到下一次机会呢?深度复盘过去的好股票,可能是一条加速投资者的认知的“捷径”。

对于普通投资者而言,选好赛道和行业,相当于胜率上就占得了先机,首先我们先复盘一下,自2000年以来的十倍股中,都有什么特点。

数据来源Wind:2000.1.1-2022.6.30

毫无疑问,十倍股涌现最多的行业——医药生物!

其次是电力设备、电子、等。

首先我们思考一个问题,Ten bagger为什么是医药生物最多?

医药有个所有行业都不具备的属性——绝对完全的刚需!所谓衣食住行,其实大部分消费可升可降,甚至可选消费是可有可无,只有医药和医疗的需求,是几乎不受任何因素掣肘的刚需,叫做真正意义上的绝对刚需。在当前行情下,医药医疗值不值得关注?

过去1年时间里,医疗医药可谓是鬼故事层出不穷,集采、公共卫生防控等等,业绩虽然继续坚实增长,但板块的信心基本被打压到谷底。

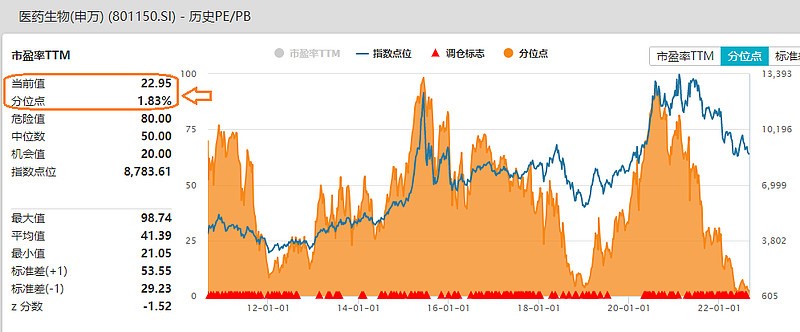

股价的持续下跌叠加盈利稳健增长,申万医药生物的估值持续下跌至22.95倍,低于历史22年来98%以上的时间区间~

很多人会担心集采、经济不好、需求不振,但在绝对的刚需背景下,其实这些需求几乎都会被证伪。很对人仍是对集采担忧,但我们需要明白一个最底层的东西,集采的初衷是减少医药医疗流通过程中不合理的中间费用环节(打掉中间商),以价换量,绝对不是让企业无利可图,这点大家略微想想就想的明白。除此以外,没有任何扰动是真实的负面。

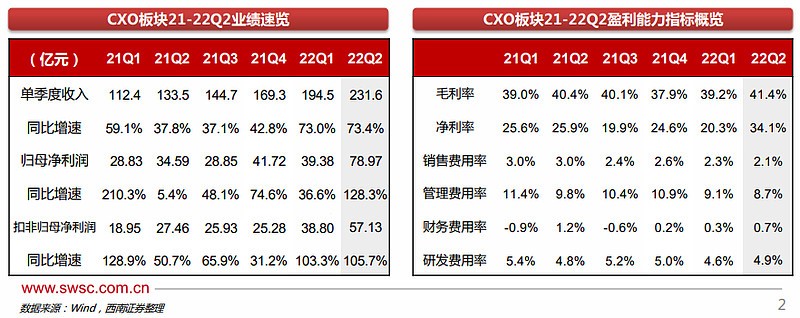

另一个鬼故事较多的板块是CXO,可事实证明,CXO非但没有影响,反而是医疗细分赛道中业绩增长最为刚硬板块。

选取16家CXO代表企业统计显示,2022H1收入总额426.1亿元(+73.2%);归母总额为118.4亿元(+86.6%),收入端、利润端维持高速增长!

一方面由于、、药明康德于去年底和今年年初签订的大订单交付并确认收入带来高额利润,另一方面受益于CXO企业新签订单数量持续高增,在手订单充裕,剔除公共卫生防控收入贡献后实现收入325.6亿元(+32.4%),内生业务收入同样实现快速增长;扣非净利润总额为95.9亿元(+104.5%),主要由于企业签订高利润订单,强劲提升所致。

就长期需求而言,这个几乎是目前所有行业确定性最高的需求,仅仅是回归常识,就能够为医药医疗的长期增长带来明确支撑。

最后再来说说需求端,所谓医药医疗,终端的消费人口就是最终的内在需求。

第七次全国人口普查数据显示,截至2020年11月1日,我国60岁及以上老年人口已达2.64亿人,人口老龄化程度达到18.7%。

预计到2025年我国老年人口将突破3亿,2033年突破4亿,2053年达到峰值4.87亿,占全球老年人口的1/4。

中国庞大的人口规模和快速发展的人口老龄化,使中国的老年人口数量增加迅速,并且随着我国医疗水平的进步和人民生活水平的不断提高,人口平均预期寿命的延长,老年人口中高龄老年人口的比例也在不断提高,老年人的健康、医疗、康复、护理等服务需求随之而来,老龄健康产业的市场需求不断提高。

9月2日,北京发布《北京市老龄事业发展报告(2021)》,其中提及:2021年,北京60及以上的老年人口占比,首次突破了20%!

当然,这不是老龄化的拐点,重点是老龄化仍在起点。

首席策略分析师林荣雄此前对于十倍股做了一篇深度,里面内容很多,这里我精简对于当下最实用的3部分启示内容给大家分享:

启示一、十年十倍股的持有必然是对人性和长期主义的考验

林荣雄团队指出,在长期趋势中持有时间对持有收益的贡献呈现幂律分布,最终的收益率可能只由少数决定,大部分时间都是在波动中韬光养晦和卧薪尝胆,频繁的换手反而会因小失大。

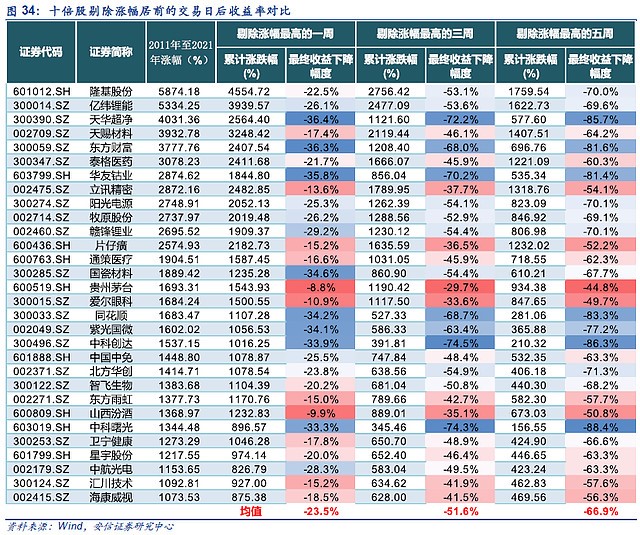

总体来看,十倍股大多会在短期内积聚高涨幅。我们观察十倍股近十年来的累计收益率,从十年中剔除涨幅最高的一周后,最终持有收益平均下降四分之一(-23.5%),高成长行业普遍下降幅度在30%以上,消费行业下降幅度相对较小;当我们剔除涨幅最高的三周后,最终持有收益平均下降一半以上(-51.6%),高成长行业下降幅度更在70%以上;当我们剔除涨幅最高的五周后,最终持有收益平均下降至原来的三分之一(-66.9%),同样是高成长行业下降幅度更高。这一规律再次印证了十倍股收益情况呈现幂律分布和二八分布的特点,也体现了长期主义,不频繁换手的重要性。

启示二、明星股的赛道变迁:从周期到消费成长,消费、制造业和科技是未来重点

林荣雄团队指出,前十年入世初期我国在国际分工产业链上处于产业链中间的洼地位置,主要以加工代工以及基础工业产品等产业为主,工业产业在世纪初得到了长足发展,周期股也广受投资者青睐;而后十年随着经济发展估值审美转向成长风格。进一步,他表示:

以风格指数的估值审美来看,高产明星股的风格出现变化和市场整体对风格的估值偏好有着较大的相关性。同时参考美股的变化,我们可以看到相较于医药股,日常消费股的天花板更早到来,与渗透率以及附加价值有关,科技成长股方面基本上是在(半导体)和软科技(互联网)之间切换。按照此经验,A 股未来的十年十倍股应该也是从消费逐渐转向医药、信息技术领域和制造业。

启示三、十年十倍股捕捉就是等待低位的出现,最大的考验来自于股价大幅下行的时候

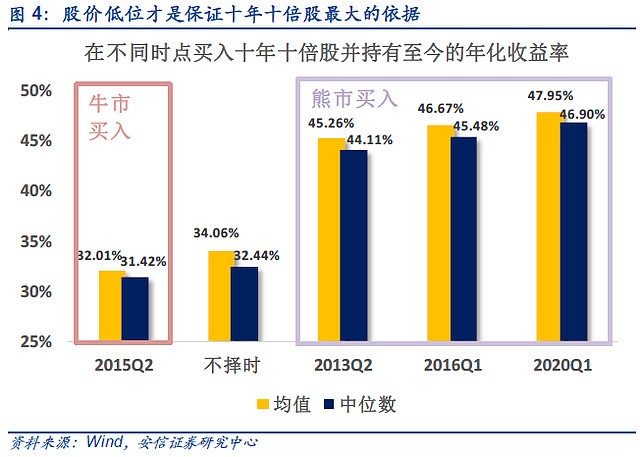

林荣雄团队指出,十年十倍股的捕捉很大程度上受到能力圈的约束。如果习惯在能力圈范围内做,其实股价低位或者低估值才是保证十年十倍股最大的依据,也就是所谓的熊市遍地是黄金。

同时,复盘来看,十年十倍股最大的考验来自于股价大幅下行的时候。因此,至暗时刻对于十倍股的坚守非常重要,此时最大的支撑并不是来自于短期基本面,而是来自于行业的信任,来自于对企业家精神的判定,以及企业异质性的研究。

那么当前医药医疗能不能买?每个人都有不同的看法,伴随这一轮深度的回调,有人黯然离场有人逆市加注。从目前两市规模最大医药主题ETF——医疗ETF(512170)数据得知,资金在伴随这一轮调整在加速涌入,2022年9个月不到时间内份额暴增了120亿份,基金份额也升至328亿份新高。

最终会不会迎来一轮周期性的大级别行情,只有时间能给与答案~

最后说一句,日光之下,并无新事~

转自雪球@投基之王